倒计时28天!中国高净值人士正式迎来2018年CRS全球征税时代!

CRS尽职调查: 12月31日前,完成对存量个人高净值账户的尽职调查

中国CRS开展时间表: • 2017年1月1日开始实施新开账户尽职调查,个人开户者需要签署税务居民身份声明文件(加总余额不超过150万元的存量机构账户豁免调查); • 2017年12月31日前,完成对存量个人高净值账户(截至2016年12月31日资产超过600万元的个人以及资产超过150万元的公司)的尽职调查; • 2018年12月31日前,完成对存量个人低净值账户和全部存量机构账户的尽职调查。

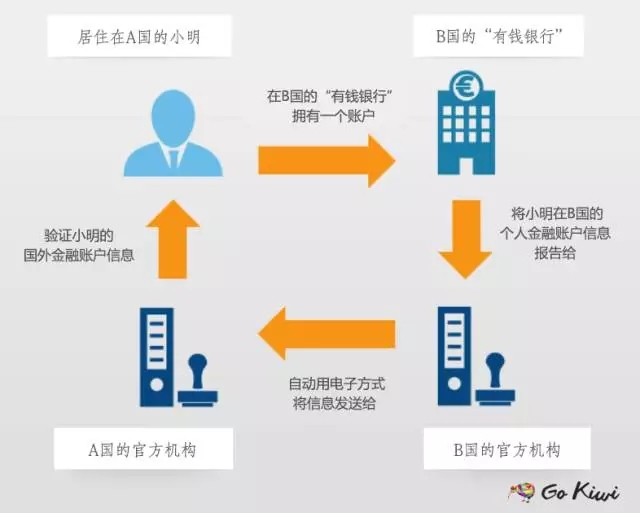

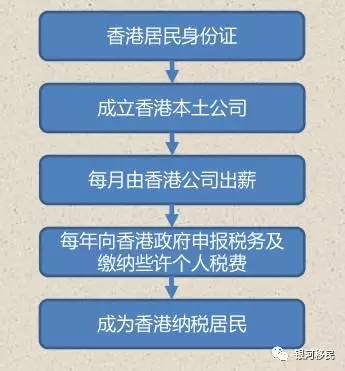

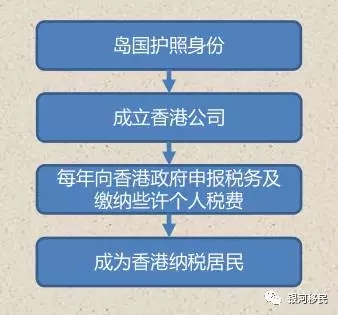

CRS 为加强国际税收合作、打击跨境逃避税,经济合作与发展组织(OECD)于2014年7月发布《金融账户涉税信息自动交换标准》(简称“CRS”),目前全球已经有上百个国家承诺实施交换标准,2018年9月将是我国首次对外交换信息的时间。 已有101个国家和地区把中国富豪们最喜欢的地方都涵盖进去,包括开曼、百慕大、瑞士、香港、新加坡、澳洲、新西兰等…… 中国版CRS是什么? 简单来说,就是以后外国税收居民在中国的账户信息,中国将收集提交给他们本国的税务机关;而中国税收居民在国外的账户信息情况,外国税收部门也会交给中国的税务机关。意味着,中国人在境外有多少资产,银行存了多少钱,中国的税务部门都能从境外金融机构获知! 中国高净值人士如何积极应对? 1. 准确判断自身的税收居民身份 持有一国的护照或永居权,不等同于成为或者仅成为该一国的税收居民。各国对税收居民的定义不尽相同,通常包括定性(如纳税人的家庭、经济利益中心等因素)和定量(如纳税人每年的居住天数)的综合分析。 如何选择税务居民身份? 案例一:针对持有香港民居身份人士 成为香港纳税居民后,政府优先保险税务居民的个人资料及在港资产信息,不作出主动交换。 案例二:针对持有香港居民身份及岛国护照持有人 持岛国身份在香港注册公司,发薪给自己,成为香港外籍纳税居民;合法交低税,增强合法性减少追究风险。同时增加查税环节及交换难度,减少击穿环节;最坏结果也是香港与岛国间税务信息交换,内地需要越过香港才能追究。 2. 详细梳理自身的海外金融帐户 基于上一步骤的判断结果,高净值客户应根据非居民国家或地区的CRS国内法的具体规定,梳理出自己在非居民国家或地区的需进行CRS申报的金融机构持有或控制的非居民金融帐户。 以《管理办法》为例,需要进行CRS申报的金融机构包括符合定义的存款机构、托管机构、投资机构、特定的保险机构及其分支机构。 具体而言,金融机构不仅包括银行,还包括证券公司、期货公司、证券投资或私募基金、开展有现金价值的保险或者年金业务的保险公司、保险资产管理公司、信托公司及其他符合条件的机构。高净值客户应根据自身金融资产所在地的具体规定,谨慎填写金融机构提供的自我认证表格。 3. 全面评估相关的海外资产涉税风险 尽管各国税务机关对于如何有效地运用CRS下取得的本国税收居民的海外金融帐户涉税信息仍处于摸索阶段,但很多市场人士表示,基于信息透明化而不断健全的税务征管体系将很快实现。 4、资产如何保值增值 2018正式迎来CRS全球征税时代,如何进行资产配置,实现资产保值增值,是国内投资者迫切关注的问题。 投资海外房产、珠宝、艺术品等不属于金融资产的类型;移居到适合的税务辖区;找到净值较低、价值较高的资产等措施都是不错的合理避险的选择。