香港人一直引以为傲的税制到底是怎么计算的?

近日,银河君关注到如下消息:从 8 月 1 日起,影视圈执行新税制,税率从原本最低 6.7% 左右,直接飙升到 42%,而且要求按照新税制一次性补缴 6 个月的税款。这是自 6 月份崔永元爆出范冰冰偷税漏税问题后,大明星的税收问题又一次引起了全国人民的关注。年入上亿的大明星税率竟然只有 6% 左右?这不得不让人大跌眼镜。而根据有关资料显示,明星通过避税,其个人所得税甚至不超过 3.5%。 明星的低税率再一次折射内地税制的不公平这一问题背后所折射的深层次问题是中国内地长期以来税制的巨大不公平现象。

按照 2011 年颁布的税法,个人所得收入先扣除 3500 元每月的免税额后,按照累进税率进行征收。月入 8 万以上的部分,全部按照 45% 的税率进行扣缴。

但这一扣缴方式仅仅适用于部分人群。明星和最富裕人群通过各种避税手段实质上都是按照 3% 左右缴税,有的甚至是按照 0% 缴税的,而大多数工薪阶层包括中产精英则是按照正常比例缴税。尤其是中产精英月入 8 万以上的部分,全部要按照 45% 的税率进行扣缴。

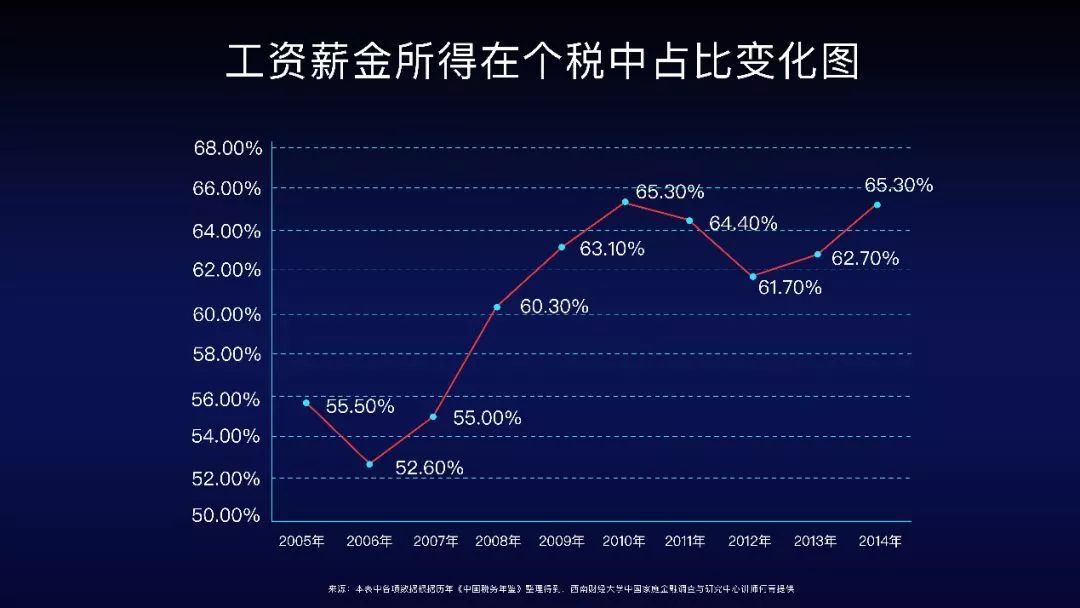

当富豪和明星有诸多手段合理避税的时候,收入来源单一的工薪一族就很辛苦了,赚的越多,个人所得税交的越多。据统计,内地超过六成个税收入来自工薪所得,工薪在个税收入中的占比越来越大,工薪阶层多年来稳定地承担着缴纳个税的“主力军”角色。甚至有人指出,现在个人所得税已经沦为“工薪税”。也正因为如此,中国内地的个税对收入差距的调节作用微乎其微,据统计显示,个税对基尼系数的调节作用大概只有 0.01 左右,即便调节之后,税后基尼系数仍然在警戒线 0.4 以上,这说明个税并没有对调节富人的收入起到太大作用。

银河君认为,冰冻三尺非一日之寒,这背后反映的是中国内地一系列深层次的体制和机制问题,并不能一蹴而就,需要循序渐进不断改进。如何改进呢?他山之石可以攻玉,香港的税制以简单、低税而公平而闻名,银河君认为我们可以学习借鉴下香港个人所得税的征收方法。那么香港的个人所得税是怎么交的?又是怎么做到有效却公正的呢?

李先生,年收入 96 万港币。已婚并育有一子,其子今年 15 岁。李先生的父母今年都已满 60 周岁,其父母与陈先生同住,由其供养。同时,李先生及其爱人还负责供养年满 60 周岁的岳父母。李先生年进修所需费用 5 万元,另外需要支付住所房贷利息 8 万元。那么香港的李先生一年缴纳的所得税是多少呢?

银河君先带大家看看香港的个人所得税具体是怎么计算的? 香港个人所得税按照年度申报,个人应纳税是入息总额(全年薪水)减去扣除总额再减去免税总额,按照累进税率(最高 17% )或是标准税率 15%,两者之间取最低者。 即个人应纳税=入息总额 - 扣除总额 - 免税额总额 扣除总额,包括居所贷款利息、进修开支、慈善捐款、因父母住养老院而支付的费用等等。 免税额,这是香港税率计算的最重要组成部分,因为这一项因人而异。以现在香港的政策,单身人士免税额为 132000 港币。若已婚,则免税额为 264000元。若你还供养着一个孩子(未成年,或者25以下但正在读书),还可以额外获得 120000 元的免税额(若在课税年度出生,则为 240000 元)。若你还供养着 60 岁以上的父母,则免税额再加 200000 元(父母各 10 万,如为 55-59岁,则各 5 万);如果你供养着一位兄弟姐妹,则可再加 37500元...... 总之香港特区政府将所有的家庭可能出现的情况都考虑进去了,设置不同的免税额也可以减轻不同家庭的税务压力。从这里可以看出,李先生实际上应该交税的部分是总收入 96 万港币减去他每年扣除总额中的个人进修开支、居所贷款利息以及已婚人士免税额、子女免税额、供养父母等免税额,最终的应税所得是 14.6 万港币。再按照香港的累进税率计算,香港年收入 96 万港币的李先生一年缴纳的所得税仅仅只需要 1.18万。 银河君觉得香港税制具有很多优点:

1.缴纳金额较低。同样的年收入,内地的李先生需要缴纳的个人所得税是:20.6 万,远远高于香港的李先生要交的 1.18 万的费用。这一优点尤其有利于中产精英人士,相当于从侧面提高了收入。 2.比较人性化。会根据不同人的不同情况,进行减免,尤其能够大大减轻家庭负担较大人员的重担。 3.纳税制度公平。香港的电子系统较为完善,监管严格,居民偷税漏税较少。

相比于内地,香港个人所得税是怎样做到有效却公正的? 1.税率设计方面的差异 一是香港税率较大陆相对要低,“个人所得税”有封顶,即不能超过应税所得的15%,大陆工资薪金所得采用超额累进税率,最高税率为 45%,且无封顶。 二是香港“个人所得税”简单明了,只有五级,且级距都是 50000 港币,计算起来显得相对容易。大陆级数多有 7 级且级距也不等,且级间距太小,税率上升过陡。 2.费用扣除标准方面的差异 香港政府的薪俸税政策全面考虑了每个纳税人的家庭负担,对同样收入的纳税人来说,供养的家庭人口越多,免税额就越高,缴纳的税就越少,使税收真正起到了调节社会财富的作用,防止了贫富差距增大。香港这种扣除既考虑了纳税人为取得应税收入所支付的成本费用及相关的教育、住房等因素,又考虑了纳税人本身的状况、子女的数量、家庭人口的情况。 内地个人所得税费用扣除规定过于简单,采用一刀切的方式,所有人的费用扣除标准都是 3500,并没有考虑到个人的生活成本和家庭负担,也没有考虑地区的经济发展差异。 3.个税征收管理方面的差异 香港各个税种基本采用自行申报纳税,并且有两套较为完备的监控体系。首先,在特区政府的税务局里每个纳税人都有一个固定的档案号。政府采取个人报税和雇主为每个雇员报税这双重的报税体系来核对纳税人在该课税年度中的总收入。 如果雇主和雇员相互勾结,那么这个报税体系就失效了,这时就产生了第二个监控体系:收入单一账户体系。这一体系能保证在每个财政年度中无论纳税人在香港有多少种不同的收入渠道,他所有的收入都会被汇总到这个账户中,非常方便香港税务局人员核对。 同时,税务机关根据税源大小,确定税务稽征的重点,把重点放在占税源 80%的纳税大户上。目前香港年收入 50 万港币以上的有 28 万人,承担了薪俸税总额的 87.4%,所以说香港的薪俸税很好的达到了调节收入分配的作用。 内地采用源泉扣缴为主,个人自行申报纳税为辅的纳税体系。在实践过程中,个税中的工资薪金所得采用的是源泉扣缴,可以保证税款及时、足额的缴纳,但是像经营类的所得,由于其所得相对比较分散,来源比较隐秘,使得税务机关在征收时显得十分被动,征管方面仍然存在很大的弊病,国民没有统一的纳税编号,税收监管方面除了工资薪金所得外,其他应税项目几乎处于空白。

看了这篇文章后,你是不是很心动?如果你也想享受这么简单、人性又公正的税制,从获得香港身份开始吧!你说你不是土豪?没有关系,只要你有才,可以通过香港优才、香港专才、香港留学等多种途径获得香港身份。